文|椰子灰

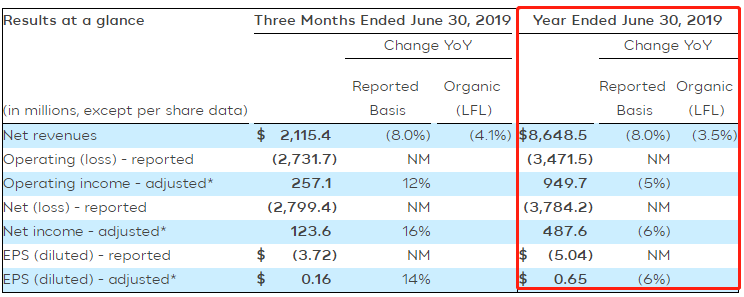

昨日(8月28日)晚间,科蒂集团公布了截至2019年6月31日的第四季度及财年业绩报告,在2019财年,科蒂录得营业收入86.49亿美元,同比下跌8%,净利润亏损面大幅增长至37.84亿美元,同比暴跌2141.82%。

▍截自科蒂2019财年业绩报告

对于亏损,科蒂在财报中提到,2019财年Q4期内,科蒂非现金减损支出达28.742亿美元,主要为大众美妆品牌商誉损失支出和特定品牌不确定存续期的商标有关,致使全财年减损支出总额达到38.519亿美元。其中大部分减值涉及多个大众美妆品牌及自然哲理(philosophy)和威娜(Wella)。

事实上,这已经是科蒂连续巨额亏损的第三年。据椰子灰统计,从2017财年到2019财年,科蒂共亏损了43.73亿美元。

巨额收购大伤元气,6年来净债务不断攀升

从2014年开始,科蒂斥巨资陆续收购了包括宝洁41个品牌在内的近50个品牌。科蒂董事长Bart Becht曾公开表示,希望借助巨额收购,达成科蒂业绩翻倍、冲刺100亿美元的营收目标,跻身全球最大化妆品集团之一。2016年10月,科蒂宣布与宝洁的交易完成,这41个品牌的业绩将合并计入科蒂2017财年的财报中,也就从这一年开始,科蒂净利润从下跌步入亏损,且亏损面一步步扩大。

椰子灰梳理了科蒂6年来的核心经营数据,从数据的变化上来看,科蒂当初一口气收购宝洁41个品牌的行为更像是一场“疯狂的赌博”。2014-2016财年,未计入宝洁收购案影响的科蒂业绩平稳,虽然营收略微下降,但经营利润正常增长。2017财年-2019财年,计入收购影响的科蒂营收虽然较过去三年几乎翻番,但净利润却亏损不断,3年间依次亏损4.22亿美元、1.69亿美元及37.84亿美元,合计亏损面达43.73亿美元。最终导致6年来科蒂的净债务金额不断攀升,从2014财年的20.56亿美元到如今的74.05亿美元,增幅超过260%。

这场“疯狂的赌博”让科蒂陷入泥潭,因无法有效整合品牌导致供应链大规模失调所带来的影响不断加深。科蒂意识到必须加快整合收购的品牌,提升盈利能力,但几次提出复苏计划,变换发展重心,一波接一波的管理层大换血,都未能改善科蒂的整体业绩。2018财年,科蒂在财报中提到“复苏的时间比预期的要长”,2019财年,科蒂因“供应链中断造成了约1亿美元的负面影响”。目前来看,科蒂迎来复苏还需要不少时间。

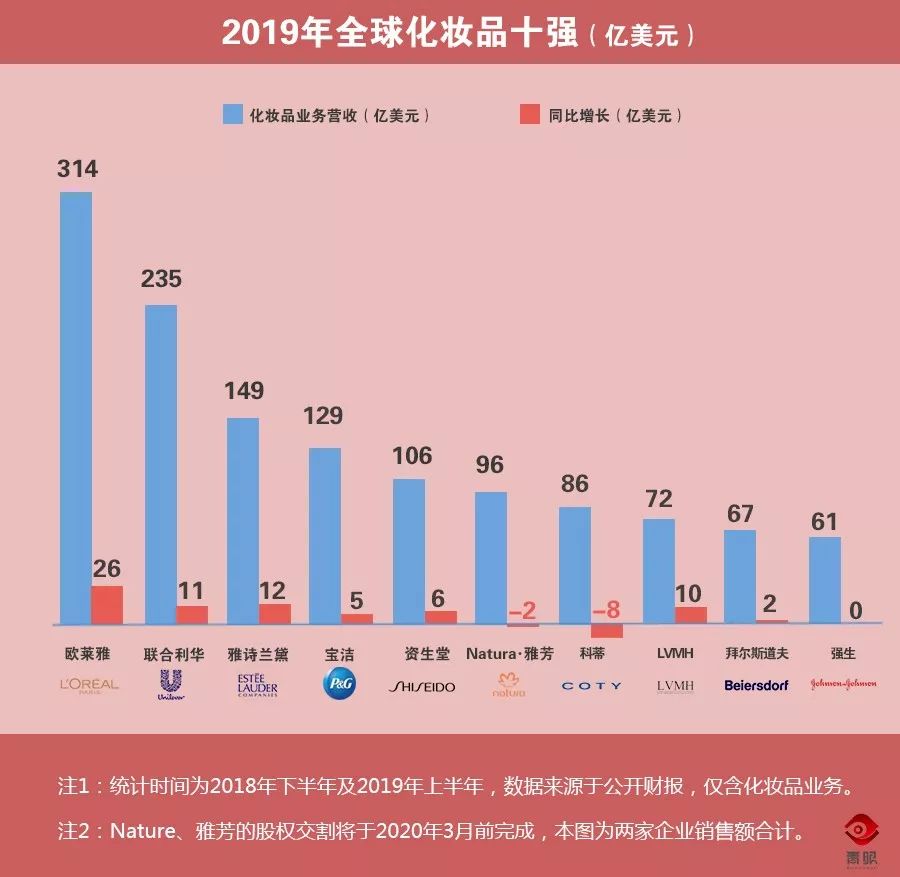

但时间向来不等人。在欧莱雅、雅诗兰黛、资生堂营收节节高升的这几年,借助收购跻身全球最大的化妆品集团之列的科蒂在全球化妆品十强中的排名却不断下滑。在宣布收购宝洁旗下品牌,以及后续的收购中,科蒂甚至超过资生堂成为全球第五大美妆集团。如今,这一排名更新后,科蒂已落到第7名。

不断加码奢侈美妆,但独木难支

在一片亏损和下滑的哀鸿中,唯一还充满生机的,只有科蒂三大业务板块中的“奢侈美妆部门”。

▍截自科蒂2019财年业绩报告

根据财报,科蒂奢侈美妆部门营收32.94亿美元,占整体营收的38.09%,同比增长2.6%,净利润为2.33亿元,同比下滑6%,但调整后的营收为5.112亿美元,同比增长30%。其在新兴市场连续两年实现两位数增长,其中中国市场的表现尤为强劲。

在品牌方面,业绩增长主要由Burberry、Calvin Klein和Gucci业务拉动,Burberry Her、Gucci Guilty Revolution和Gucci新Alchemist Garden系列香水的成功发布对业绩起到积极作用。而其中值得注意的是,Gucci在今年5月份推出全新彩妆系列,引发业内关注。另外,奢侈品电子商务同样表现强劲,营收增长约30%,渗透率高于10%。

以沙龙、美发及美甲为主的专业美妆部门营收18.15亿美元,同比下滑5%,但净利润增长2%至1.22亿美元。

而与之形成强烈对比的是,占据整体营收40.92%的大众美妆部门持续低迷,2019财年营收35.39亿美元,同比下滑17%,亏损高达35.99亿美元。科蒂在财报中表示,亏损原因为大众美妆品牌面临股票亏损以及北美、欧洲大众美妆品类持续疲软,另外,供应链中断也是原因之一。

值得一提的是,大众美妆部门中有近一半的营收来自彩妆品牌,如CoverGirl、蜜丝佛陀、妙巴黎、芮谜等,也就是说,科蒂的大众彩妆品牌在2019财年营收约为17亿美元。而随着彩妆热潮在欧美市场逐渐冷却,全球彩妆市场陷入低潮期,特别是大众彩妆的类别压力不断升高,市场份额损失惨重。

事实上,科蒂也注意到奢侈美妆部门的持续而强劲的增长势头,近年来不断加码,增加其在三大部门中的占比。该部门的营收占比自2017财年以来不断提升,从33.55%到如今38.09%,而大众美妆部门则从2016财年的52%不断萎缩至2019财年的40.92%,几乎与奢侈品持平。同时,这一占比在增长的还有专业美妆部门。

财报显示,在奢侈美妆部门利润增长320个基点至15.5%、专业美妆利润增长190个基点至12.1%的背景下,也仅仅部分抵消了消费者美容利润下降340个基点至6.2%的影响。不难发现,就目前大众美妆部门接连下滑的态势来看,奢侈美妆的增长独木难支,难以抵消前者带来的亏损。

中国增长未能拯救全球业绩

事实上,2019财年科蒂所有区域中,中国的表现最为抢眼。中国市场不仅支撑其奢侈部门的强劲增长,形成唯一的增长点,甚至连年亏损,最为疲软的大众美妆部门都颇为坚挺地维持住了稳健的增长。

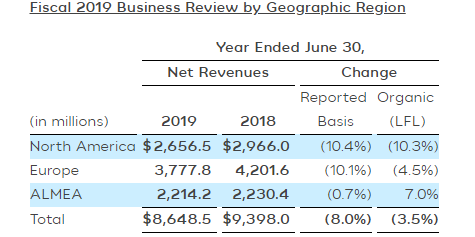

根据财报,由亚太、拉美、中东和非洲组成的ALMEA区域是唯一录得增长(有机)的地区,营收22.14亿美元,同比微跌0.7%,(LFL)有机增长7%。北美和欧洲则分别营收26.57亿美元、37.78亿美元,同比下滑均超过10%。

▍截自科蒂2019财年业绩报告

可惜的是,科蒂在中国的突出表现并未拯救其全球业绩,椰子灰认为,主要原因可能来自四方面。其一,科蒂曾经在中国市场有过多次失败的尝试,至今未找到最合适的发展姿势。如曾经相继收购羽西、丁家宜却一一败走,今年通过跨境电商入华的彩妆品牌芮谜实际上也是曾经从中国市场黯然离场之后的二进宫。其二,科蒂错失中国高端美妆大爆发的最佳时机,其市场灵敏度及落地速度明显不及其它国际美妆巨头(如欧莱雅、雅诗兰黛、资生堂)。其三,中国大众美妆市场处境尴尬,竞争激烈,由蜜丝佛陀、妙巴黎和芮谜形成的品牌矩阵突围难,且目前蜜丝佛陀刚开始发力,短时间内还无法通过中国市场填补亏损,拉动全球业绩增长。其四,中国市场日新月异,科蒂频繁换帅和管理结构的变动,或多或少会影响决策速度和执行效率。

毋庸置疑的是,科蒂的亏损和业绩下滑在未来几年仍将持续。回头看科蒂上个月发布的“扭亏为盈”4年周转计划,宣布对三年前从宝洁并购的美妆业务减记30亿美元,这部分资产减记已经以亏损的形式体现在2019财年年报中。同时,科蒂未来将斥资6亿美元重组亏损业务。而根据科蒂的预计,下一财年科蒂的营业收入将进一步减少,且短时间内亏损无法改善。如此一来,未来几年科蒂的账面依旧不会太好看,而科蒂雄心勃勃的百亿美元营收目标,也只能梦碎。